消費税の怖さ

税理士業を行うに当たって消費税は怖い存在です。

税理士が訴えられる損害賠償のうち、消費税に関する訴訟が最も多いとされています。

消費税に関する申請書の提出を失念して会社が消費税の還付を受けられなかったことで、

顧問税理士が会社から訴えられて数億円の損害賠償金を支払う、という事例を聞いたことがあります。

消費税には他にも多くのトラップが潜んでいるので、 消費税に関してはより慎重に接するようにしています。

最近直面した消費税について

最近直面した消費税の事例を紹介したいと思います。

(内容、金額を少し変更しています。)

事業を行っていく中で、預かった消費税が支払った消費税より多い場合は、国と都道府県に差額の消費税を納める必要があります。

消費税の計算方法について、一定の売上金額に達していない場合は事前に計算方法を選択することができます。(ただし選択できない場合もあります。)

消費税の計算方法は、原則である「本則課税」と簡単に計算できる「簡易課税」の2パターン存在します。

売上が増えると消費税の納税義務が発生するので、

事前に「消費税簡易課税制度選択届出書」を税務署に提出していれば消費税の計算を「簡易課税」で行うことができます。

簡易課税はその名の通り消費税を簡単に計算できる方法のため、税金計算に詳しくない人は好んで選択するかもしれません。

ただし、簡易課税で計算した方が消費税を多く納める場合があります。

以下は最近私が直面した事例になります。

売上が税抜き50百万円、外注費40百万円のコンサル会社の例です。

わかりやすくするために計算方法をシンプルにしています。

コンサル会社の簡易課税事業分類は第五分類のためみなし仕入れ率は50%なので、消費税を簡易課税で計算すると2.5百万円になります。

計算方法:(税抜き売上50百万円-50百万円×50%)×10%

消費税を本則課税で計算すると1百万円になります。

計算方法:(税抜き売上50百万円-外注費40百万円)×10%

簡易課税で計算した消費税と本則課税で計算した消費税には1.5百万円も差があります。

この差は大きいですね。

業績見込みがある程度事前に見えていたら税務署に「消費税簡易課税制度選択不適用届出書」を提出することで本則課税で計算することができました。(簡易課税には2年縛りがありますが。)

事業年度中は計算方法を変更することができません。

「消費税簡易課税制度選択不適用届出書」を提出していない場合は継続して簡易課税で計算する必要があるので、1.5百万円も多く消費税を納める必要があります。

この逆(簡易課税で計算した方が得だけど本則課税で計算している)もありえます。

税理士に依頼すると税理士報酬が発生してお金を支払わないといけませんが、

このように、1.5百万円も税金が変わることがあるので結果として税理士と契約しておいた方がお得だった、ということもあります。

売上が大きくなればなるほど税金計算が複雑になってくるので、

早めに税金の専門家である税理士に相談した方が良いでしょう。

【番外編】電卓について

消費税をさっと計算するときは電卓を使います。

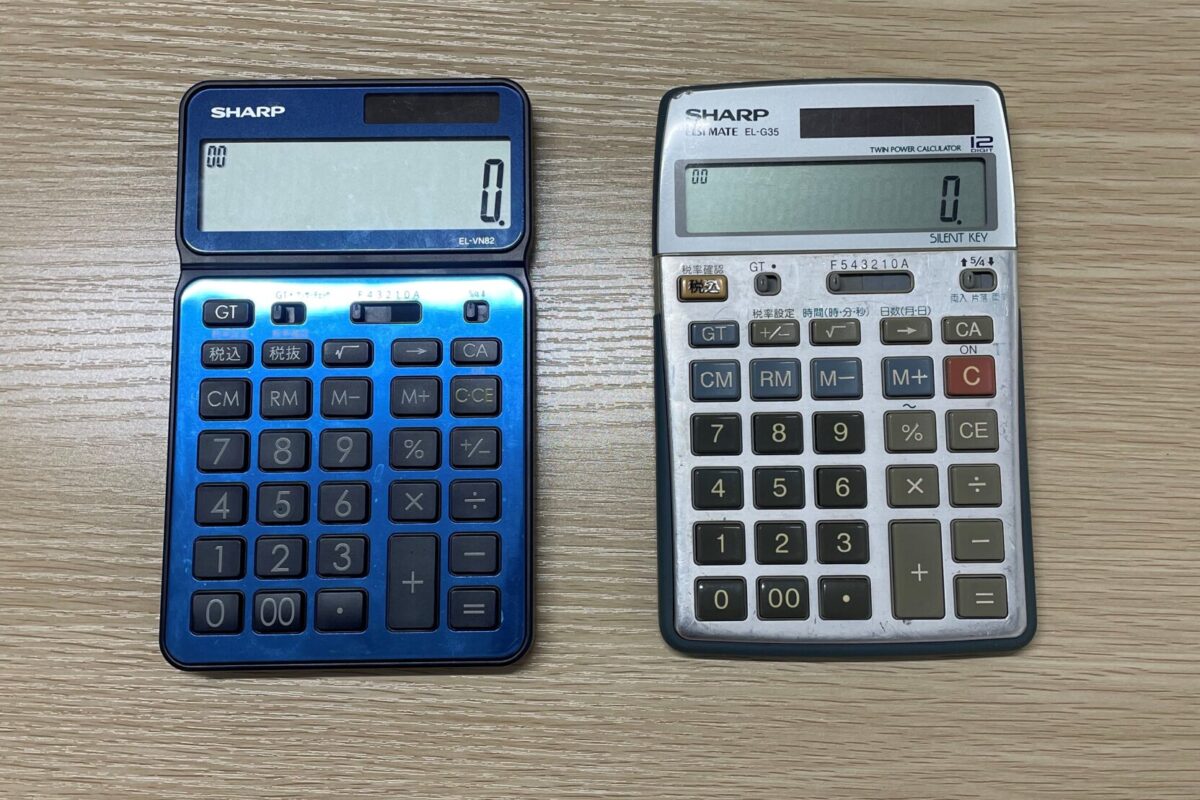

メイン写真右側は以前のブログで触れた昔から使用している電卓です。

左側の青い電卓は、現在事務所で使用している電卓です。

ご覧のように電卓は「シャープ」の電卓です。

会計士業界では電卓を「シャープ」にするか「カシオ」にするかの派閥?があるようです。

私は昔から「シャープ」派です。

違いは何か、といっても配列が少し異なるだけですが…

たまにカシオの電卓を使いますが、少し使いづらく感じます。

慣れている電卓が一番ですね。

税理士の中には仕事で全く電卓を使わない、という人がいますが、

会計士で電卓を使わない、という人は聞いたことがないので、

この差は業務の違いによるものなのでしょうか。

編集後記

今月はほぼ毎日走っています。

8月20日現在で今月の走行距離は100.2km。

毎日およそ5km走っています。暑い中走っています…

「Nike Run Club」というアプリで走行距離を測定しているので、

このアプリを使用している方がいたらご連絡ください!